Alrededor de un centenar de directivos del sector financiero, promotor y de entidades con interés inmobiliario se dieron cita el jueves 22 de noviembre en la jornada “Mercado de NPAs y Real Estate: evolución y tendencias”, organizado por Haya Real Estate, Tinsa, y Oliver Wyman. El evento fue un punto de encuentro donde analizar el recorrido del mercado de Non-Performing Assets (NPAs), los retos y oportunidades a los que se enfrenta en el futuro, así como la situación del mercado inmobiliario en el que se mueven los activos que componen esas carteras o que funcionan como colateral de los créditos.

España referente a nivel europeo

Durante el acto se debatió sobre la gestión del stock inmobiliario español que aún queda por desinvertir. No obstante, los participantes coincidieron en la afirmación de que, tras la crisis, España “ha hecho los deberes”. Paralelamente, se ha desarrollado un ecosistema de servicers muy eficiente y con un gran expertise inmobiliario, convirtiéndose en un referente a nivel europeo.

Como representante de esta industria de servicing, Juan Hoyos, presidente ejecutivo de Haya Real Estate, destacó en sus palabras de bienvenida la voluntad de servicio al cliente como razón de ser de los servicers, “desde la creación de Haya Real Estate ya hemos ayudado a nuestros clientes a monetizar 17.000 millones de euros. Estamos comprometidos con ofrecer un servicio con una calidad excelente y por ello trabajamos en anticiparnos a los cambios del mercado. Nuestro objetivo ha sido y es posicionar a Haya Real Estate como el servicer líder independiente en gestión de activos non performing, tanto préstamos dudosos como activos inmobiliarios que están en el balance de los bancos o fondos, para aprovechar las oportunidades que surjan o la potencial consolidación del mercado de servicing español”.

En este sentido, el director general de Oliver Wyman Iberia, Pablo Campos, destacó la necesidad de una mayor «colaboración sectorial o coopetición” (cooperación y competición), junto con la necesidad de conseguir una mayor estandarización y más colaboración público-privada como asignaturas pendientes de este sector servicer.[EVE1]

La valoración de activos: un factor fundamental

Enrique Gutiérrez, director de Entidades Financieras de Tinsa, destacó en la apertura de la jornada la importancia de contar con métodos fiables de valoración de los activos inmobiliarios que subyacen en las carteras para minimizar la incertidumbre en un mercado, el residencial, que tiene un comportamiento muy heterogéneo.

Gutiérrez recordó que la reducción de estas carteras en los balances se ha convertido en un factor clave de los planes estratégicos de las entidades financieras. «La velocidad de los procesos de venta de activos, tanto de inmuebles como de préstamos, está exigiendo el empleo de sistemas de valoración automáticos. Y en este campo generar modelos de alta fiabilidad exige necesariamente apostar por la tecnología», afirmó.

El responsable de entidades financieras de Tinsa apuntó tres líneas de actuación en la que el sector de la valoración está centrando la operativa de valoración orientada a grandes carteras. Por un lado, destacó la mejora de los modelos de cálculo en la valoración automática (AVM), un campo en el que Tinsa ha realizado una gran inversión para situarse en la vanguardia del sector y que le ha llevado a ser la única empresa española admitida actualmente en la European AVM Alliance.

El segundo aspecto relevante a la hora de hablar de modelos de valoración automática es el empleo de datos de calidad. «Además del uso de información de fuentes públicas, las más de 300.000 valoraciones que realizamos anualmente en España nos nutren de una gran cantidad de datos que tienen la peculiaridad de haber sido comprobados por un técnico. Esto es la información de máxima calidad que puede existir», afirmó.

Finalmente, Gutiérrez destacó como tercer foco en este ámbito la necesidad de enriquecer la valoración de los activos con “la definición de criterios objetivos de liquidez, que permitan segmentar correctamente las carteras en cuanto a los plazos previsibles de comercialización, más allá de la mera determinación del valor de mercado del inmueble».

Previsión de 200.000 millones de NPAs para 2022

La sesión dejó en evidencia la buena salud del mercado de NPAs y las posibilidades que ofrece a medio y largo plazo. Durante su presentación, Vicente Vázquez, socio de Oliver Wyman, cifró en 285.000 millones de euros el mercado actual NPAs, destacando una vez más la importante labor de desinversión llevada a cabo desde 2014 cuando se alcanzó un volumen máximo de 374.000 millones.

A pesar de esta reducción del 25% del stock desde 2014, España todavía es el segundo país europeo con mayor volumen de NPAs, excluyendo aquellos gestionados por fondos (215.000 millones). Sin embargo, “aunque el volumen absoluto sigue siendo relevante, ya no es un problema para banca sino una oportunidad para el sector servicer”. La ratio de NPLs (non performing loans) en la banca española está ahora en un tercio de lo que alcanzó en el pico de la crisis, en línea de otras economías europeas donde el impacto de la crisis fue más leve. Esto se ha conseguido gracias a la transferencia de activos tóxicos a la Sareb y a la actividad de desinversión llevada a cabo durante los últimos años.

El subyacente de la mayor parte del stock de NPAs es inmobiliario: 230.000 millones, de los cuales, el 70% aproximadamente son activos terminados y un 30% promociones work in progress y suelos. Por otro lado, la industria deservicing, gestiona aproximadamente un 73% de esos 285.000 millones de NPAs. De este stock gestionado por servicers, el 25% es ya propiedad de grandes fondos, un actor fundamental en los últimos años por su actividad como comprador de carteras al sector bancario.

Para concluir, Oliver Wyman estimó que para el año 2022 el volumen total de NPAs podría reducirse a los 200.000 millones, siendo NPLs aproximadamente 110.000 millones y activos adjudicados (REOs) los 90.000 millones restantes.

Continuará la compraventa de carteras en transacciones “medianas”

Iván Fernández-Valdés, director de Advisory y Venta Institucional de Haya Real Estate, ejerció de moderador de la mesa de debate “Futuro del mercado de NPAs y REOs”, que contó con las opiniones de Alfredo Guitart, director general de Negocio de Sareb; Javier Cabrera, socio de Alantra y co-fundador de Alantra Corporate Portfolio Advisory y Pedro Abella, principal de H.I.G. Capital.

En este debate, de 45 minutos de duración, los expertos coincidieron en que la deuda es más complicada de gestionar que los REOs. sin embargo, “la adquisición de préstamos es más rentable por el propio riesgo operacional, la incertidumbre y el lapso de tiempo que hay que esperar para llevarlo a buen término”, afirmó Alfredo Guitart. Javier Cabrera añadió: “Yo estoy convencido en que el valor está en las NPLs, los fondos son capaces de buscar soluciones amistosas y de acortar muchísimo los plazos”. Por otro lado, Pedro Abella, destacó que si antes la apuesta era la compra mirando en la posible revalorización de los activos, ahora el negocio estaba centrado en la gestión y la reestructuración.

Seguiremos viendo nuevas transacciones de carteras en el mercado. “Las operaciones grandes serán más complicadas de ver, pero sí veremos transacciones de varios miles de millones de manera continuada”, apuntó Cabrera. Por su parte, Pedro Abella añadió: “Los bancos y Sareb han vendido las carteras más atractivas con promociones fáciles de vender, ahora empieza a haber otras carteras más atomizadas en regiones que tienen su juego también”. En las grandes carteras es difícil encontrar producto homogéneo, por ello, los fondos “van a tener que tender a la especialización por producto”, apuntó Javier Cabrera. “Existen tenedores que, por motivos estratégicos o de liquidez, no están dispuestos a esperar y necesitan monetizar sus inversiones y luego adquirentes que tienen que optimizar términos de rentabilidad. Se conectan esa oferta y demanda en un ecosistema de visión a medio plazo con futuro favorable”, sentenció Pedro Abella.

También se abordó el tema de la escasez de suelo y el interés promotor por la compra de deuda con suelo como colateral. A este respecto, Alfredo Guitart comentó que “se está llegando a mucha transacción desde el propio balance del deudor que quiere colaborar y dar salida a esa deuda que tiene donde ahora mismo los importes del suelo se empiezan a compensar”. Por su parte, Javier Cabrera apuntó: “vamos a ser muchos más selectivos en suelo. Los suelos que tengan viabilidad, cercanos a poblaciones, van a tener mucha salida y hay muchísimos inversores con apetito en suelo. Todos los grandes fondos tienen sus propias plataformas de promoción y ahí va a haber una vía de negocio”.

Pedro Abella, señaló que se ha producido un cambio en el paradigma de la promoción, “antes estaba solo la figura del promotor (…) que compra suelo y construye” ahora las empresas inmobiliarias están en manos del capital (Aedas, Neinor, Castlelake…) y promueven para dar un retorno de ese capital a los inversores. Necesitan ese retorno y para ello tienen que promover.

Mercado inmobiliario al alza

Rafael Gil, director de Market Research de Tinsa, fue el encargado de realizar una presentación sobre situación y perspectivas de la vivienda en España. Entre los distintos indicadores macroeconómicos que influyen en la evolución del mercado inmobiliario, Gil destacó los cambios demográficos que se avecinan, en los que el tramo más joven de la pirámide poblacional decrece de forma ostensible al tiempo que se reduce el número de personas por hogar.

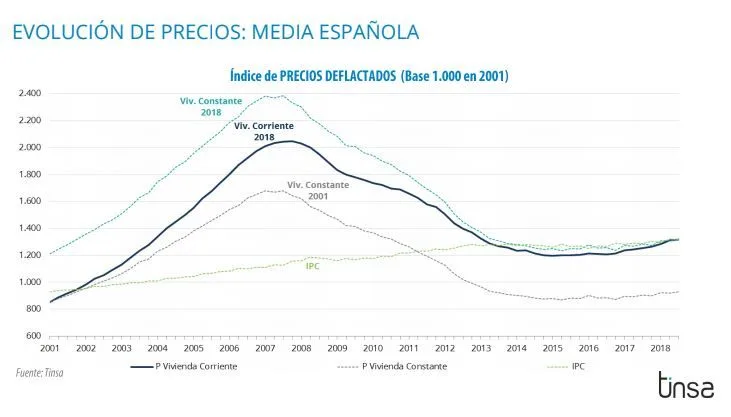

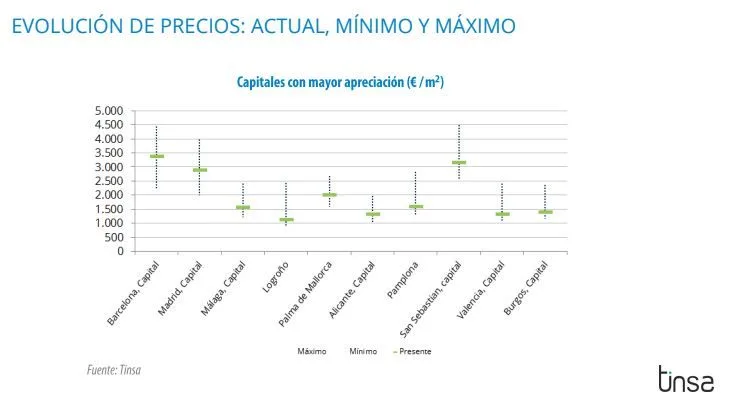

Gil recordó que el precio de la vivienda en España llegó a caer más de un 40% en la crisis y que ha recuperado apenas un 10% desde ese valor mínimo. Una situación muy diferente en las grandes ciudades. «En Madrid la caída superó el 50% y se ha recuperado un 44%. En Barcelona el incremento acumulado alcanza el 53%, y, pese a ello, ambas ciudades aún se encuentran lejos de los valores del pico de burbuja”, afirmó Gil.El director de Market Research de Tinsa apuntó que si se mide la evolución de precio de la vivienda en términos constantes (no en precios corrientes) el desplome sufrido durante la crisis es más notorio y la recuperación más moderada. «En precios constantes, en este momento estamos en niveles de precio de 2013/2014 o de 2001/2002 si nos vamos a la época precrisis”, añadió.

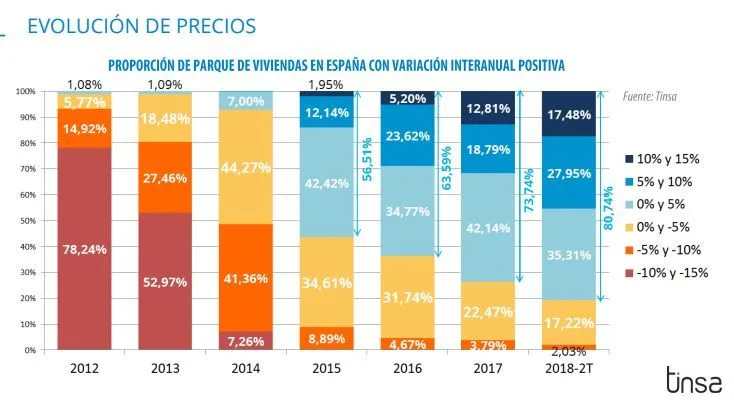

La recuperación que ha experimentado el mercado residencial es innegable si se observa la evolución de la estadística de precios en las provincias españolas desde 2012, como se observa en el siguiente gráfico, donde los tonos rojos-amarillos indican un descenso del valor medio en tasa interanual, frente al color azulado, que muestra una subida anual de precios.

De acuerdo, a los datos de precio manejados por Tinsa, actualmente un 80% del parque de viviendas se encuentra en provincias con incremento anual de valor.

«Las únicas comunidades autónomas que han tenido una recuperación patente de precios son Madrid, Cataluña y las regiones insulares. El resto están mucho más cerca del mínimo y muy lejos de los niveles precrisis. En capitales, solo Madrid y Barcelona han registrado una recuperación intensa, en torno al 50%».

Según Tinsa, el precio medio de la vivienda en España se incrementará entre un 5% y un 7% en 2019. “En los barrios del centro de las grandes ciudades los acusados repuntes de los precios de los últimos años están ya ralentizándose. Habrá un paulatino encarecimiento en la periferia de las grandes zonas urbanas y en otros territorios donde aún no se ha notado el alza», señaló Gil.

Tinsa estima que la compraventa de viviendas seguirá registrando una tendencia creciente el próximo año, de entre un 5% y un 10% anual, pudiendo superar las 600.000 transacciones. También la concesión de visados para la construcción de nuevas viviendas crecerá con fuerza, en torno al 20%, lo que situará entre 100.000 y 125.000 la cifra de nuevas licencias de obra concedidas.

Retos en el sector promotor

En la mesa redonda que siguió a la presentación, José Manuel Góngora, director de Negocio Inmobiliario de Caixabank en Madrid, destacó que el recurso escaso no es la financiación, sino la mano de obra para hacer casas. “El incremento de los costes de construcción está haciendo que los promotores tengan que subir el precio de las unidades pendientes de venta en sus promociones para cubrir el gap que le pide la constructora”, apuntó Góngora.

El consejero delegado de Inmoglaciar, Ignacio Moreno, constató que en este momento no hay capacidad productiva en España para construir 150.000 viviendas. “Esto va a favorecer que el mercado se consolide de forma natural, sin grandes subidones hacia arriba”, apuntó.

Por su parte, Antonio Carroza, CEO de Alquiler Seguro, aludió al cambio de mentalidad que está produciendo en la relación con la vivienda. “Hace unos años, la vivienda era solo la solución a un problema habitacional o de ahorro futuro. Ahora se considera desde una perspectiva financiera: la gente invierte para obtener una rentabilidad y vive de alquiler donde quiere”, afirma.

Tanto Ignacio Moreno como José Manuel Góngora recalcaron que está creciendo la promoción llave en mano para destinar alquiler. Se están desarrollando proyectos y se están financiando. El reto pendiente para impulsar esta figura es, apuntó Moreno, algo más de regulación.

Los integrantes de la mesa apuntaron como tendencias con recorrido en el ámbito promotor la eficiencia energética y la personalización. También destacaron que el potencial de la fabricación industrializada, en la que todavía quedan temas por resolver antes de ver un desarrollo a gran escala. José Manuel Góngora señaló que el problema no es financiar al promotor que hace la vivienda, sino al comprador. “Ahora va pagando cómodamente el 10% de la entrada durante el periodo de construcción, si éste se reduce puede que tenga más problemas para afrontar los pagos en menor tiempo”, señaló Góngora.