- Los integrantes del panel prevén que en 2015 la tasa de rentabilidad de los activos prime rondará el 4,9% en el caso de oficinas CBD en Madrid, el 5,4% en centros comerciales y el 7% en activos logísticos.

- Optimismo generalizado: los inversores consultados creen que la economía crecerá este año en torno al 2,2%

- El desarrollo de activos, inexistente en anteriores ediciones, surge en el listado de preferencias del barómetro.

- Banca nacional tradicionalmente ligada al sector residencial está creando equipos de comercial real estate.

- La escasez de producto de calidad está llevando a yields prime en activos logísticos ubicados en zonas secundarias.

Madrid, 9 de abril de 2015. El surgimiento del desarrollo de activos en la lista de preferencias de inversión y la entrada de la banca nacional en operaciones de comercial real estate, con equipos específicos y estrategias agresivas, son dos de las tendencias percibidas en 2015 por el grupo de inversores consultados para la elaboración del Barómetro Inmobiliario IPD-Tinsa, que cumple su séptima edición.

Esta publicación recoge cada semestre desde hace tres años las previsiones de un panel de grandes inversores patrimonialistas (*) sobre distintas variables relacionadas con el mercado inmobiliario, como son el crecimiento de la economía, el consumo interno, las rentas y los yields, entre otros aspectos. La encuesta a los 13 inversores de esta edición se realizó a principios de marzo de 2015.

El optimismo es la nota predominante en el panel, tanto en referencia a la evolución de la economía del país, para la que estiman un crecimiento del 2,2% en 2015, como respecto al volumen de inversión para el mercado inmobiliario, que esperan que como mínimo se mantenga este año en los mismos niveles de 2014.

Oficinas

Los inversores consultados constatan un aumento de la demanda por parte de grandes empresas, que ya están revisando sus planes de expansión ante el cambio de ciclo, lo que permite anticipar un próximo descenso en la tasas de desocupación. Según algunos de ellos, en operaciones de alquiler de gran volumen ya se están registrando ligeros incrementos de precios. Los panelistas prevén un aumento de la renta para las oficinas prime en Madrid CBD hasta 26,9€/m²/mes a finales de 2015 frente a los 25,5€/m²/mes a los que se cerró 2014 según apuntan los informes de varias consultoras.

La demanda, apuntan los panelistas, está fuertemente orientada a espacios de calidad, lo que intensifica la existencia de dos velocidades en el mercado de oficinas de Madrid. Pese a todo, consideran razonable que las rentas se recuperen también en zonas secundarias en el medio plazo.

Los incentivos al alquiler (carencias, contribución al traslado e implantación) siguen estando vigentes, aunque la paulatina recuperación del mercado está llevando a los inversores a reducirlos en las zonas prime. La diferencia entre la renta facial y la renta efectiva se sitúa actualmente en el 11% en la zona premium madrileña, frente al 12% de 2014 y el 14% de finales de 2013.

Retail

El sector retail se está beneficiando del aumento de la confianza empresarial y de la reducción de la incertidumbre. Aunque el 50% de los panelistas prevé que la cifra de negocio de los retailers aumentará este año, se mantienen las diferencias según el tipo de centro comercial: los ubicados en zonas secundarias siguen sufriendo en términos de ocupación.

El 86% de los panelistas estima que el consumo en España aumentará ligeramente en 2015 y el 14% restante apuesta por una estabilización. Desde el punto de vista de la afluencia, disminuye ligeramente el porcentaje de encuestados que cree que se incrementará moderadamente (un 71% frente a un 80% en el barómetro de octubre de 2014) y aumenta la proporción que apuesta por una estabilización (un 29% frente a un 20% hace seis meses). Fruto de este escenario, el 57% de los panelistas estima que la desocupación se mantendrá estable, frente a un 42% que se muestra partidario de que disminuirá ligeramente.

En general, los operadores no perciben que el crecimiento del comercio online esté mermando la afluencia a los centros comerciales. En este sentido, apuntan que las marcas mantienen sus puntos de recogida en las tiendas, lo que permite seguir atrayendo visitantes.

Logística

La demanda en este segmento está centrada en activos logísticas de gran tamaño y calidad.

Dada la existencia de mucho stock obsoleto, la oferta es restringida, pero los promotores todavía se muestran cautos sobre la posibilidad de iniciar nuevos desarrollos. Este desequilibrio está impulsando ya los yields a la baja. Algunos inversores alertan de que se están cerrando operaciones con rentabilidades propias de zona prime, por debajo del 7%, en activos localizados en zonas secundarias.

En términos generales, los panelistas prevén que la renta prime en Madrid se mantendrá estable en torno a 5,1€/m²/mes. En cuanto a los incentivos, no esperan que disminuyan. Suponen un descuento del 14.5% sobre la renta facial.

Inversión

Dada la alta liquidez existente en el mercado, los inversores del panel estiman que se mantendrán los mismos niveles de inversión que en 2014. Es previsible que quienes llegaron atraídos inicialmente por la caída de los valores del mercado mantengan su interés ante la previsible mejora de las tasas de ocupación de los activos, que siguen siendo bajas.

Un 41% de los inversores encuestados señala a las Socimis como actores más destacados durante el presente año, continuando la tendencia iniciada en 2014. Los fondos oportunistas, que fueron señalados como el perfil de inversor más importante en 2013 por un 54% de los panelistas, son ahora la primera opción solo para un 16%. Pese a todo, los inversores matizan que estos fondos están empezado a invertir a través de otras vías, como las Socimis.

La falta de producto sigue siendo citada como el principal factor limitante de la inversión. La localización por sí sola ya no es determinante y prima cada vez más la calidad. La falta de financiación es mencionada solo por un 11% de los encuestados. De hecho, señalan que la financiación del comercial real estate ya no es exclusividad de la banca internacional. Algunos bancos nacionales, tradicionalmente enfocados al sector residencial, han empezado a montar equipos dedicados al segmento del comercial real estate y están llevando a cabo políticas agresivas de financiación.

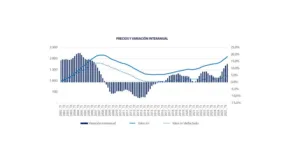

Los panelistas estiman que la falta de producto que comenzó a empujar a la baja las rentabilidades en 2014 se mantendrá este año. En este sentido, sitúan el yield de los activos prime a finales de 2015 en el 4.9% en el caso de las oficinas CBD, en un 5.4% para los centros comerciales, y en un 7% para los activos logísticos.

Pese a todo, los inversores del panel no detectan síntomas de burbuja. Consideran que, pese a la presión a la baja, los yields se sitúan todavía por encima de los mínimos alcanzados en los mejores tiempos. Además, apuntan que el mercado español sigue ofreciendo buenas oportunidades en comparación con otras plazas europeas y con la renta fija.

Estrategia

El producto prime de oficinas de Madrid y Barcelona sigue siendo el más buscado, la falta de producto y la búsqueda de rentabilidad están llevando los inversores hacia otro tipo de segmentos u otras zonas geográficas.

El sector residencial sigue sin entrar, por lo general, en las estrategias de inversión desde la perspectiva de activos en alquiler. La baja rentabilidad, las dificultades de gestión, la falta de grandes paquetes y, sobre todo, el riesgo reputacional se mencionan como las principales causas.

Sin embargo, un 16% de los panelistas sí reconoce interés por activos a desarrollar, una opción que no aparecía en anteriores ediciones del Barómetro Inmobiliario IPD-Tinsa, al tiempo que desciende la preferencia por los activos con renta garantizada. Ante la falta de producto de calidad, los inversores se muestran abiertos a asumir más riesgo y detectan potencial de creación de valor en el desarrollo y en las rehabilitaciones integrales de edificios. Una cuarta parte de los encuestados declara estar interesado en activos para reestructurar y un 20% por inmuebles con desocupación.